自申通快递宣布借壳艾迪西以来,各大快递公司以迅雷不及掩耳盗铃响叮当之势,纷纷向着人傻钱多的A股市场闪电抢滩火速借壳,“人傻钱多,骑着风火轮速来”。

而号称中国“零担物流老大”的德邦物流,并没有面红耳赤手忙脚乱的去揪个壳,而是规规矩矩递交招股书,走IPO的常规路。

今天,我们就来撸一撸德邦物流的招股书。

一、关键财务指标

截止到2016年12月31日,德邦物流总资产57.14亿,总负债31.88亿,所有者权益25.26亿,发行前总股本8.6亿。

2014至2016年:

营收分别为104.93亿、129.21亿、170亿;

扣非后归母净利润分别为3.27亿、2.1亿、2.02亿;

经营活动产生的现金流量净额分别为12.76亿、10.83亿、0.95亿。

最近三年年末的资产负债率分别是:41.03%、41.48%、55.79%;

扣除非经常性损益后归属于普通股股东的净资产收益率(加权平均)分别为20.8%、10.6%、8.66%。

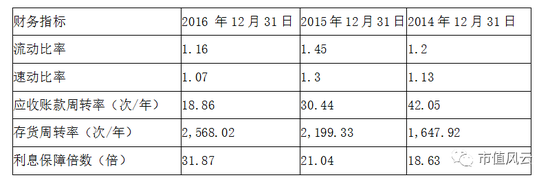

其他主要财务指标如下(单位:万元):

二、老大的忧伤:多项财务指标连续下挫

德邦物流号称中国“零担物流老大”,但是看其招股书,发现连老大的日子都过得紧巴巴的,不知道其他小弟们是否还安好?

眼尖的小伙伴或许已经发现,在上节的财务简介当中有几组有意思的数据:2014年至2016年,德邦的营收从104.93亿增长到170亿,年复合增长率达到27.29%,但是其净利润并没有随着营收一同增长,其14~16年扣非后归母净利润分别为3.27亿、2.1亿、2.02亿,年复合增长率为-21.4%,与营收的增长背道而驰。

而扣非后归属于普通股股东的净资产收益率也是连年下挫,从2014年的20.8%下跌到8.66%。

这一切的罪魁祸首,是毛利率的连续下跌。我们来看看德邦物流各业务毛利率及其变动情况(单位:万元):

既然是零担物流老大,我们先来看其零担业务的毛利率。2014年到2016年,德邦的零担业务毛利率从20.33%一路下跌到17.1%。不要小看这几个点,对于这种营收百亿级别以上的企业,这几个点就代表了几个亿的毛利,对于这种销售净利率只有2个多点的公司来说,压力还是挺大的。

这其实也说明,传统的公路快运市场的竞争已经白热化了。老大的日子过得这么紧巴巴的,其他人的日子就可想而知了。

再来看看德邦的快递业务。

快递业务一直是快递“五虎”(顺丰、中通、申通、圆通、韵达)的天下,德邦自2013年11月进军快递业务,2015年以前一直处于亏损状态,到2015年时,毛利率还是-12.65%,16年扭亏,毛利率达到5.03%,跟五虎比起来(顺丰、圆通、申通、韵达2015年主营业务毛利率分别为19.78%、13.42%、16.32%和31.08%),差距还是很大。

零担物流是德邦的强项,但是想在豪强林立的快递业裂土分茅,德邦还有很长的路要走。

最后看下其他业务,这里面包括仓储供应链业务、航空货运代理业务、小额贷款和保理业务等,这块的毛利率也在持续走低,从14年的34.42%下降到31.36%。其总体贡献的毛利占比不足5%,虽然毛利率尚能维持在30%以上,无奈业务量太小,未来能否发展状大,还是个未知数。

三、应收账款余额暴增,现金流趋紧

前面我们分析过,虽然德邦的营收在持续增长,但是综合毛利率在连续下滑,并导致其净利的下滑;与此同时,德邦的应收账款余额在迅猛增长,已经远远超过其营收的增长速度。

我们来看数据(单位:万元):

2014至2016年,德邦的应收账款余额年复合增长率高达114.41%,远远高于营收27.29%的年复合增长率,导致德邦的应收账款余额占营收比例以及应收账款净额占总资产比例都在节节攀升。

德邦在招股书中做了风险提示:

若未来客户付款能力发生不利变化,可能导致公司营收账款不能及时回收,将影响公司的资金周转速度和经营活动现金流量,进而影响到德邦物流的经营及业绩。

在应收账款一路走高的同时,德邦的经营性现金流量净额在逐年下降,2014至2016年分别为12.76亿元、10.83亿元和9531.31万元,基本上是在做自由落体运动。

四、巨额现金交易,货币资金管理存隐患

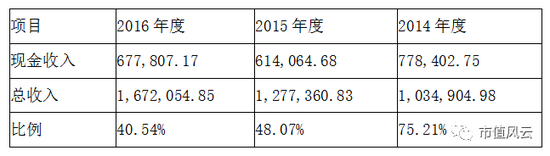

德邦物流每年有数十亿的收款都是现金交易,我们看下列数据:

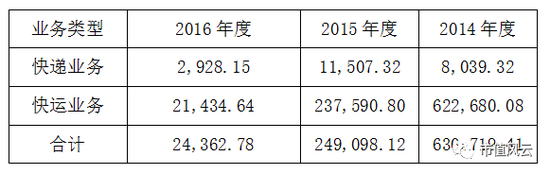

每年超过60亿的现金交易还是比较恐怖的,这会给德邦的货币资金管理带来很大的隐患,更何况,在这些现金交易中,有很多收款都是通过收银员个人账户代为收取的!具体数据如下(单位:万元):

在2014年,德邦有高达63.07亿的收款是通过收银员个人账户来收取的,占总收款比例高达56.9%,我滴个乖乖,心大啊。通过个人账户收款导致公司资金被挪用、侵占或遗失的风险极大,一旦发生携款潜逃啥的,是不是欲哭无泪?还记得大明湖畔的酒鬼酒吗?当年飞走了1个亿。

根据招股书披露,德邦已经发生过资金被盗及员工携款逃跑的情况,2014年到2016年度因此损失了20.22万元。(不过这个比例确实比较小,这是我们认可的。)

所幸的是,德邦意识到了这种收款方式所带来的的巨大风险,已经在努力改善,最近两年,通过个人账户来收款的现象已经大大减少,到16年的时候,个人账户收款金额2.43亿,占总收款金额的比例降低到了1.42%。

五、盈利水平严重依赖政府补助

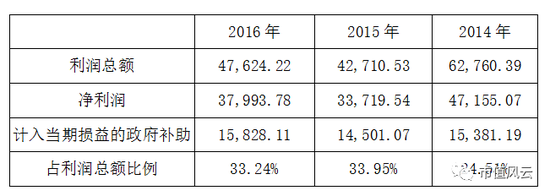

德邦物流这公司,看上去每年也有几个亿的利润,但是仔细一扒拉,发现利润总额里面,超过三成都是政府补贴,看下面的数据(单位:万元):

从数据可看出,德邦的盈利水平对政府补助的依赖很严重!最近两年的利润总额中,有超过三成来自政府补贴,一旦政府补贴减少,它的盈利水平哗哗的就下来了。

这一点,值得投资者警惕。

六、德邦物流及募投项目简介

1、公司简介

德邦物流,2009年8月6日成立,大本营在上海。实际控制人崔维星,发行前持股比例38.81%。德邦是国内领先的公路快运与快递服务提供商,国家5A级物流企业。

截至2016年12 月31日,在全国32个省市的315个城市拥有营业网点5320个(不含事业合伙人网点),拥有各型运输车辆10211台,在各区域中心城市有114处分拨中心。

客户类型主要为各类工贸企业。主要产品线包括公路快运业务和快递业务,其他还包括仓储供应链业务、航空货运代理业务、小额贷款和保理业务等。

2、募投项目简介

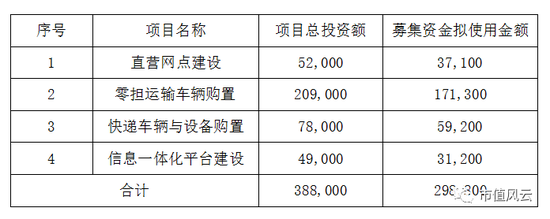

德邦物流本次拟发行不超过1.5亿股,募集资金29.88亿,详见下表(单位:万元):

从上面数据可看出,德邦物流本次募集资金的目的主要是买车辆,包括2、3两个项目,拟使用募集资金23.05亿,占拟募集资金总额的77.14%。

七、结束语

德邦物流,能从众多的物流公司脱颖而出,坐上零担物流老大的位置,也着实不易,说明其必有自己的过人之处。但是我们也看到,德邦物流自身也存在不少问题,比如多项财务指标连续下挫,最近几年增收不增利,等等,说明其发展遇到了瓶颈。

如果能顺利登陆资本市场,那么它如何利用资本的优势,从困境中杀出重围,我们拭目以待。

新时代鞋服物流与供应链面临的变革和挑战03月07日 20:38

点赞:这个双11,物流大佬一起做了这件事11月22日 21:43

物流管理机构及政策分布概览12月04日 14:10

盘点:2017中国零售业十大事件12月12日 13:57

2017年中国零售电商十大热点事件点评12月28日 09:58